Редакция Forex Magnates Russia продолжает публиковать материалы и заметки, предоставленные профессионалами торговой индустрии, в рамках своего проекта «Открытый микрофон». Наш постоянный участник рубрики, Сергей Ширко из FXOpen, продолжает рассказывать о том, кто зарабатывает на ошибках других и как создать свою торговую систему.

Редакция Forex Magnates Russia продолжает публиковать материалы и заметки, предоставленные профессионалами торговой индустрии, в рамках своего проекта «Открытый микрофон». Наш постоянный участник рубрики, Сергей Ширко из FXOpen, продолжает рассказывать о том, кто зарабатывает на ошибках других и как создать свою торговую систему.

Сергей занимается рынком Форекс уже около десяти лет и работает в индустрии с 2009 года. За это время ему удалось поработать в нескольких компаниях, которые занимают разные ниши внебиржевого рынка, среди них TeleTrade, Soft-FX, FXOpen. С декабря 2012 года Сергей занимает позицию Chief Dealer в компании FXOpen.

Как я предсказываю рынок?

Пока мой энтузиазм не иссяк, я решил продолжить тему, начатую в предыдущей статье. Тем более, что, судя по комментариям и отзывам, которые я получил, интерес к данной теме есть и не малый.

Сразу хочу предупредить, чтобы Вы не рассчитывали, что после прочтения этого материала Вы сразу сможете начать работать с отчетами, которые я уже упоминал. Моя задача дать Вам общую идею и, если она у Вас приживется, Вы уже самостоятельно, без моей помощи, будете ее развивать, изучая материалы других авторов, а таких не мало. Идеи, которые будут изложены ниже это не мое озарение. Я просто выбрал из множества предложенных вариантов, те, которые наиболее мне близки. Вам я предлагаю сделать тоже самое — оценить и выбрать.

Отчет Commitments of Traders (COT)

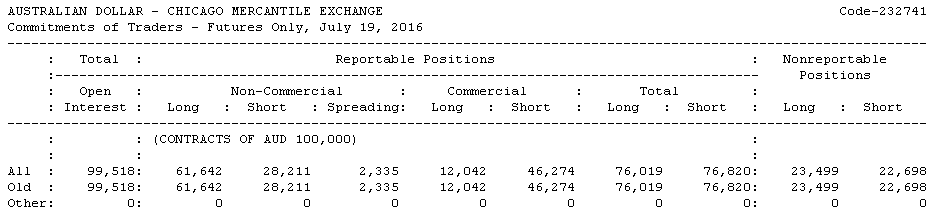

Итак, первый отчет с которого мы начнем это — COT. Каждую неделю в США комиссия по торговле товарными фьючерсами (CFTC) публикует данные о покупках и продажах, совершенных за предыдущую неделю тремя группами трейдеров: хеджеры (или операторы), крупные трейдеры (крупные спекулянты) и мелкие трейдеры (мелкие спекулянты). В отчете СОТ: операторы будут соответствовать Commercial, крупные спекулянты — Non-Commercial и мелкие спекулянты — Nonreportable Position.

Для большего понимания состава участников каждой группы, относительно валютного рынка, предлагаю к операторам отнести банки, крупным спекулянтам — различные фонды, занимающиеся управлением деньгами, а к мелким спекулянтам — нас с Вами. Но мое внимание привлекает только одна группа из трех это — операторы. Для анализа я использую их совокупную позицию:

Long 12,042 — Short 46,274 = — 34,232 Net Position.

В нашем примере операторы имеют чистую короткую позицию 34,232 контракта. Этот результат я сравниваю с историческими значениями за последние три года. Когда данная величина приближается к историческим значениям, я ожидаю разворот рынка в направлении чистой открытой позиции операторов и буду искать подтверждение этому на графике цены, но никак не раньше того, пока данное условие не будет выполнено. То есть, если операторы имеют максимальную за три года чистую шортовую (короткую) позицию, я жду падения рынка и наоборот. Я жду ралли, если операторы имеют максимальную за три года чистую длинную позицию.

Идея №1

Я убежден в том, что данная группа имеет наибольшее влияние на цену и больше остальных осведомлена о будущей стоимости товара. Это подтверждают и исторические данные.

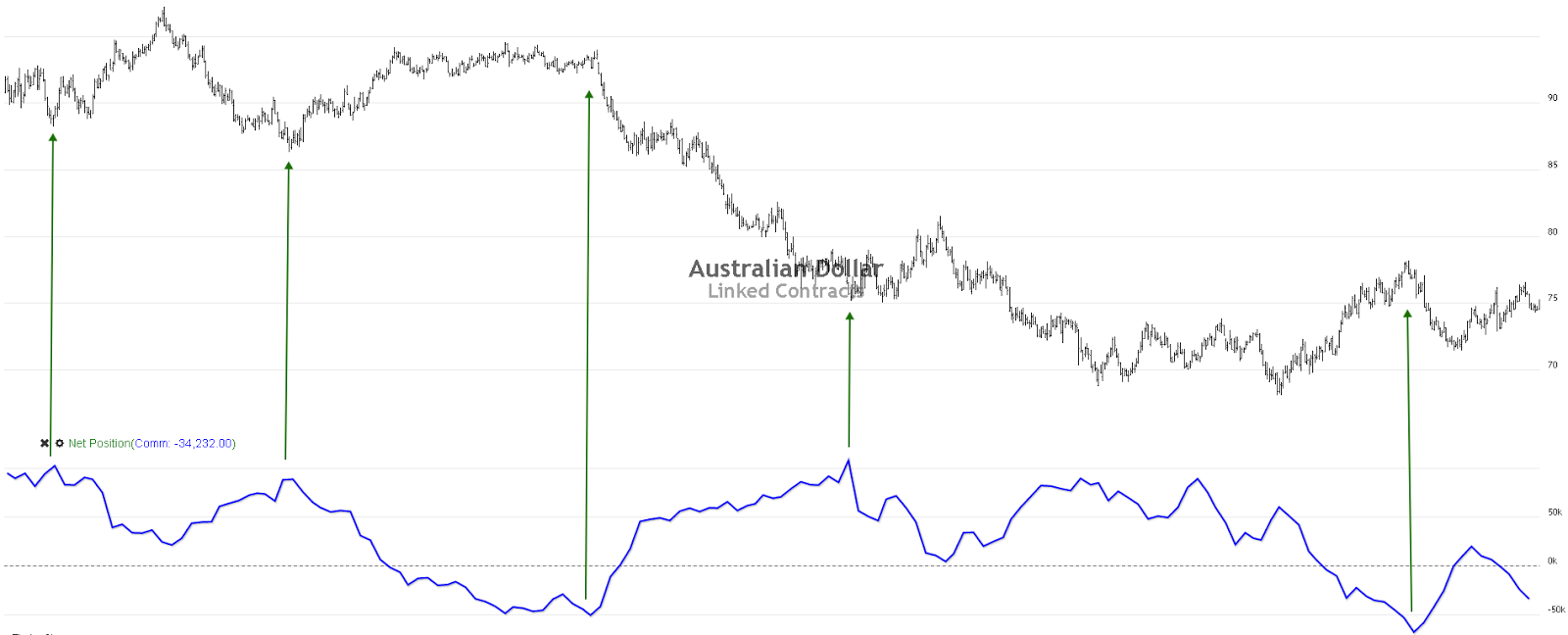

На рисунке представлен дневной график цены фьючерса на австралийский доллар в верху и чистая позиция операторов внизу. Здесь мы видим, что рынок часто разворачивался именно в те моменты, когда операторы имели исторически максимальную чистую открытую позицию. Длинную и рынок после этого рос, или короткую и тогда он падал.

Что касается отчетов СОТ, я бы на этом остановился и перешел к следующему отчету. Однако, имейте ввиду, что это только основная идея, и там есть еще над чем подумать и что обсудить.

Отчет Daily Bulletin (DB)

Ежедневно после закрытия рынка Чикагская товарная биржа формирует отдельный отчет для каждого инструмента. В тех случаях, когда данных не много, биржа группирует активы. Этот отчет содержит достаточно много информации как по фьючерсам, так и по опционам среди, которой можно выделить данные об объемах за прошедший день, открытом интересе (открытые позиции) на конец дня т.п.

В этих отчетах нас будет интересовать открытый интерес на конец дня по опционам на фьючерс. Пришло время сказать пару слов о том, что такое опцион и каких видов они бывают. Опцион — это договор между двумя сторонами, о поставке товара, по определённой цене, в любой момент до определённой даты.

Например, мы с Вами договариваемся, что до первого числа следующего месяца, если у Вас возникнет такая необходимость, я буду обязан купить у Вас 2 мл. евро за доллары по курсу 1.09 даже в том случае, если евро будет стоить дешевле, предположим 1.03. За такую возможность Вы платите мне премию и, если Вы ей не воспользовались, премия все равно остается у меня.

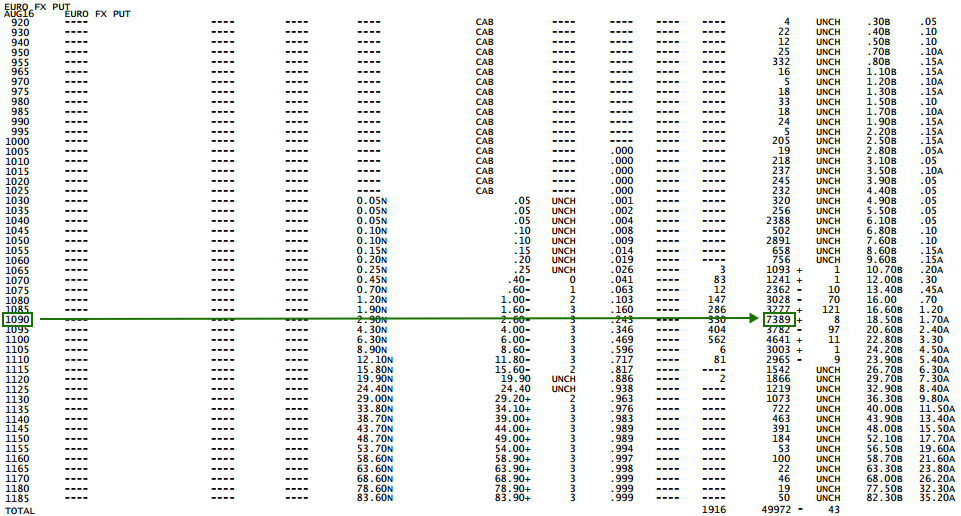

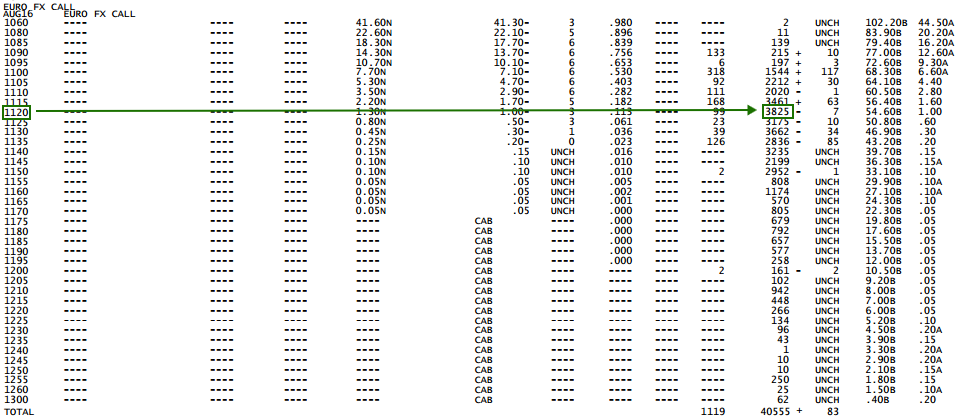

В данном примере Вы хотели застраховаться от снижения курса евро к доллару и купили опцион пут, а я Вам его продал. Если курс упадет, Вы реализуете свой опцион, а я получу убыток, за вычетом премии, которую Вы мне заплатили при покупке опциона. Если курс будет выше чем 1.09, то премия остается у меня, а у Вас не будет необходимости реализовывать купленный опцион пут. На картинке ниже представлен отчет по опционам пут за текущий опционный месяц.

Как мы видим желающих захеджироваться (застраховаться) от падения стоимости евро к доллару оказалось не так уж мало — 7,389 контрактов, а уровень 1.09 вызывает наибольший интерес у участников.

Нечто подобное мы увидим и на обратной стороне рынка, где будут располагаться опционы колл (call) с желающими захеджироваться от роста стоимости евро.

Однако в этом примере мы видим, что открытый интерес на страйках (уровнях) не так сконцентрирован, как в первом случае. Тем не менее здесь мы также выделяем страйк с наибольшим интересом. В нашем случае это будет 1.12 с 3,825 контрактами.

Таким образом у нас получилось два уровня, один из которых располагается под текущей ценой, а второй над ней 1.09 и 1.12 соответственно. Если в течении этого опционного месяца цена поднимется выше 1.12 я буду искать продажи, если опуститься ниже 1.09 — я буду искать покупки, но никак не раньше того, пока данное условие не будет выполнено.

Идея №2

Здесь я убежден в том, что та группа участников, которая продает опционы всем желающим захеджироваться от роста или падения цены не делала бы этого, если бы не была уверена, что цена к концу опционного месяца будет находиться в ценовом коридоре между 1.09 и 1.12. Только в этом случае продавцы опционов смогут оставить у себя полученную премию как по путам, так и по коллам.

К сожалению, у меня нет красивой картинки с историческими данными, подтверждающей мои слова, как в первом примере. В этот раз Вам придется поверить мне на слово или самим изучить этот вопрос.

Конечно не все так просто и однозначно как может показаться на первый взгляд и я бы Вас попросил не обольщаться теми идеями, которые я здесь изложил. Я Вам даже больше скажу, что я не уверен, что мои методы анализа дают больший процент положительных сделок, чем любые другие. Однако они больше других отражают мою собственную систему убеждений и представляются мне менее фантомными, чем все остальные.

«Открытый микрофон»

Дорогие друзья, читатели, подписчики и гости информационного ресурса Forex Magnates Russia, приглашаем вас принять участие в проекте «Открытый микрофон» — публикации блогов на странице нашего русскоязычного вебсайта ru.financemagnates.com. Присылайте ваши идеи и материалы для публикации и высказывайте свое мнение с нашей трибуны. Если вы хорошо знакомы с текущей ситуацией на торговых рынках, опытный участник индустрии, специалист в своем деле, поделитесь своими знаниями с другими! Мы предлагаем широкий спектр вопросов для обсуждения: макроэкономика, форекс, торговые тенденции, управление рисками, психология трейдинга, технический и фундаментальный анализ, геополитика финансового мира, финансовые организации, регуляция и многое другое.

Дорогие друзья, читатели, подписчики и гости информационного ресурса Forex Magnates Russia, приглашаем вас принять участие в проекте «Открытый микрофон» — публикации блогов на странице нашего русскоязычного вебсайта ru.financemagnates.com. Присылайте ваши идеи и материалы для публикации и высказывайте свое мнение с нашей трибуны. Если вы хорошо знакомы с текущей ситуацией на торговых рынках, опытный участник индустрии, специалист в своем деле, поделитесь своими знаниями с другими! Мы предлагаем широкий спектр вопросов для обсуждения: макроэкономика, форекс, торговые тенденции, управление рисками, психология трейдинга, технический и фундаментальный анализ, геополитика финансового мира, финансовые организации, регуляция и многое другое.

Желающих просим обращаться по электронному адресу: russia@forexmagnates.com или vadims@financemagnates.com.

Рабочая стратегия. Спасибо.

Тоже опционные уровни смотрю в отчетах. Интересная статья, спасибо! 🙂